奮戦記

【14.02.25】財金委で麻生総理に法人税と消費税について質問

私が、2月25日の財務金融委員会で主張した点は以下の通りです。

法人税は下がり、消費税は上がった

いま、政府税調や経済財政諮問会議で、法人税を下げたら税収が上がるか、上がらないか、という議論をしているようだが、大事なことは、これまでの税制改正がどうだったのか、反省することはないのかということです。

そのため、基本的なことからただしました。まず、日本でいままで、いちばん税収が大きかったときの額はいくらか。今年度の税収はいくらかとききました。

これに対して、平成3年度(1991年)が60兆円で、平成25年度(2013年)には45兆円(補正後)だったと答弁がありました。

なんと税収が、15兆円も税収が落ち込んでいるのです。これは、異常な事態です。

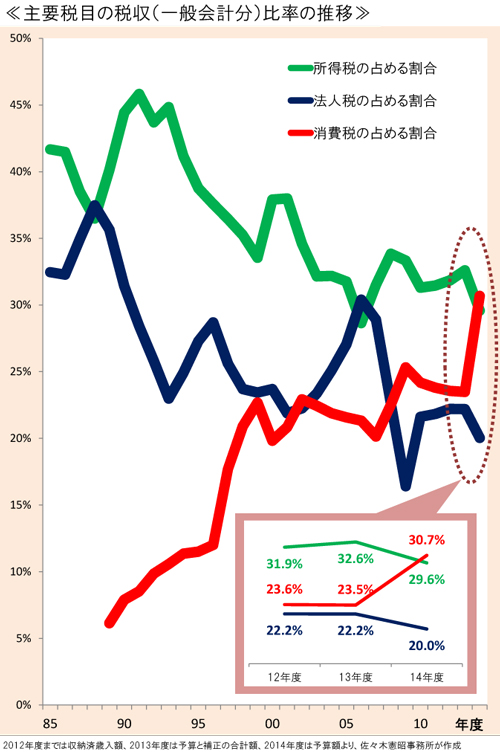

日本の税制で、いちばん大きな柱になっているのは、所得税、法人税、消費税の3つです。

1991年のとき、税収に占めるそれぞれの比率はどうなっていたでしょうか。

所得税44.7%

法人税27.7%

消費税 8.3%

所得税と法人税の2つで約7割を占めていました。消費税の比率は小さかったのです。

税収のなかで消費税がトップになる

では、いまの構成はどうなっているでしょうか。来年度予算案でみると、

所得税14.8兆円、29.6%

法人税10.0兆円、20.0%

消費税15.3兆円、30.7%

消費税の税収が、税収でもっとも規模の大きな税目となったのは、これが初めてです。

所得税も法人税も大幅に落ち込み、それに代わって消費税が大幅に増え、いまでは最大の税源となっているのです。庶民の負担がいかに増えたかを示すものです。

法人税の税収は下がり続けている

その一方、法人税はどうでしょうか。表面的な基本税率を見ると、いちばん高いときは43.3%でした。それが一貫して下がり続け、いまでは25.5%になっています。大減税が行われたと言ってよいでしょう。

不況の影響で、赤字企業の数も比率も大きく増え、法人税収が落ち込んでいるのです。

重視しなければならないのは、黒字企業でも税金を納めていない企業があるということです。たとえば、欠損金の繰越控除や連結納税制度がそれです。

欠損金の繰越控除は、たとえば平成23年度(2011年度)の実績で、国税分で2.3兆円もあります。連結納税制度も、グループ内で黒字企業と赤字企業の相殺で減税をうける仕組みになっています。

この他、課税ベースを狭めているのは、研究開発減税、受取配当益金不算入など、さまざまなものがあります。

このように、法人税を払う企業が減っているなかで、払うべき税金を減らす仕組みがいろいろあるのです。しかも景気落ち込みもあって、法人税収がいっそう落ちこんでいます。

消費税が導入された平成元年(1989年)から平成23年度(2011年)の間に、法人税の減収総額は208.8兆円、消費税の増収総額は227.8兆円となっていることを、政府も認めました。国民には大増税、大企業には大減税ではありませんか。

「法人税下げたら税収増える」という珍論

もうこれ以上、法人税を下げる理屈は成り立たちません。

安倍総理は、ダボス会議で「異次元の税制措置を断行する」と述べ、「法人税を下げたら税収が上がる」などの珍論を展開しています。

2月19日の「朝日」の「経済気象台」欄に、「法人税のパラドックス」というコラムが載っており、法人税の引き下げを批判しています。

ここでは、欧州の事例を念頭に置いて、「法人税を下げたら法人税収は増大する」というのは間違いだ、と指摘しているのです。欧州では法人税が増えたのは、税率引き下げとともに「課税ベースの拡大」(課税対象を広げる)をおこなったからで、単純に引き下げたから成長したとはいえないとしています。

2月20日の経済財政諮問会議に民間4議員が配布した資料をみても、「法人税率を下げても税収が上昇した国での背景分析」という項目を見ると、イギリスでは「課税ベースの拡大が寄与」と書いており、ドイツのばあいも「課税ベースの拡大が寄与」と書いています。韓国の場合は「自営業者所得の伸びよりも法人企業所得の伸びが高い」つまり、「法人成り」が多かったということです。

だから、法人税を下げたから税収が増えるとばかりは、とうてい言えないのではないでしょうか。

甘利大臣は、2月20日の記者会見で「経済成長をすれば法人税収は上がるということは間違いない」しかし「法人税減税をすることによって、それが経済成長につながるかというのは、いろいろな例があります」と述べています。

庶民には大増税を押しつけ、大企業には大幅な減税を行う。これ自体、たいへんな不公平です。その結果、国民から所得を奪い、消費を冷やすことになります。そうなれば景気にマイナスになり、景気が悪くなれば、法人税収もいっそう落ち込むことになるのです。

中小企業は価格転嫁できない

いま、中小企業は、円安で輸入物価が上昇し、原材料が上がって困っています。

燃料、資材などの原材料上昇分を製品価格に転嫁できるかどうかは、中小企業にとっては死活問題なのに、原材料の上昇分を転嫁できていないのが現状です。

日本商工会議所の「早期景気観測調査」(11月)によれば、「ほとんど転嫁できていない」企業が6割に達しています。

消費税が増税されても、転嫁できていない分は自己負担になるではないか、と麻生大臣にききました。

麻生大臣は「事業者の自己負担」を認めざるをえませんでした。

事業者は、仕入れにかかった消費税分も含め、販売するときに価格に上乗せすることになっています。しかし、実態はどうでしょう。

2月3日の予算委員会で、私は、茂木経産大臣に「政府が2011年に中小企業4団体に依頼して行った調査で、売上高3000万円以下の業者のうち消費税を転嫁できないと回答したのは何割ありますか」とききました。

これに対して、茂木大臣は、現在の消費税5%分を「全部転嫁できている」が39・6%、「一部転嫁できている」が26・2%、「ほとんど転嫁できていない」と回答された事業者が34・3%と答えた。

さらに今後、消費税率が引き上げられた場合の転嫁の見込みは、「全て転嫁できる見込み」と回答する方が27・5%、「一部転嫁できる」と回答された方が31・6%、「ほとんど転嫁できないと思う」と回答された方が40・9%と答弁しました。

「一部しか転嫁できていない」と「ほとんど転嫁できない」というのも含めるとだいたい7割ぐらいある。経産省がおこなった調査で、「転嫁できていない」と答えた中小企業は、消費者から消費税を預かってない。それでも、業者は納税の義務があるのです。

消費税を預かっていない業者は、事業主の生活を切りつめるか、従業員の給料を下げるしかなくなります。場合によっては、保険を解約して納税しているのです。

下請け業者の場合は、転嫁Gメンなどの対策をやるといいうが、まちの小売店は「転嫁する」とお客さんがいなくなるのです。そうなると売上げが大幅に減る。「転嫁しない」と、自己負担で納税しなければならない。どう転んでも、やっていけない。これらの業者にどうしろというのか、と麻生大臣にききました。

しかし、まともな答弁はありませんでした。消費税の増税は中止するしかありません。